■杜邢晔 国家金融与发展实验室研究员

面对我国人口老龄化的挑战,需要未雨绸缪,借鉴国际发展经验,结合中国实际,提升养老保障供给能力。其中,养老金投资是近年来议论较多的话题之一,也是备受关注的问题之一。本文主要聚焦澳洲超级年金的产品设计,对其进行了系统、深入的研究,包括产品类型、资产配置、投资期限、风险特征、业绩基准、费用收取等方面,这对我国养老金产品设计具有一定的指导意义。此外,超级年金账户设计以及税收安排等内容,对于我国个人养老金业务发展和顶层制度设计也有诸多启示。

澳大利亚超级年金基金(AustralianSuper,以下简称AS或年金基金)创立于2006年,由原来的澳大利亚退休基金(the Australian Retirement Fund, ARF)及超级年金信托(the Superannuation Trust of Australia, STA)合并成立。截至2019年6月30日,AS会员数为215.5万人,参加企业为30万家,AS会员账户余额平均为6.96万澳元,会员平均年龄为40岁,2019财年净现金流入161亿澳元,在平衡组合中50%的资产投资到国际市场,平衡组合(AS规模最大的一个组合)自成立以来的年均回报为9.65%。到2019年6月30日,AS管理的资产规模达到1706亿澳元。

澳洲金融市场比较发达,年金管理市场竞争激烈,必须通过高质量的服务来获客。在AS的业务架构中,会员服务非常重要,会员服务与投资管理、公司中后台业务三足鼎立。产品设计是吸引会员的关键,下文从账户设置、投资选择、费用收取、税收安排、投资收益几个方面来分析AS的产品设计。

一

超级年金SUPER账户设置与支取规定

AS为会员设置三种账户:

(1)一般超级年金账户(super account,以下简称super),是会员在未达到最低领取年龄前的账户,用于缴费和投资。

(2)退休过渡账户(Transition To Retirement,以下简称TTR),是会员在达到最低领取年龄(Preservation Age)后,一边工作一边领取超级年金的账户,为向完全退休过渡。申请TTR账户需要达到最低领取年龄,并且是澳大利亚国民、永久居民、新西兰国民、或持有符合条件的退休签证。

(3)收入选择账户(ChoiceIncome,以下简称CI),是会员在达到最低领取年龄后,并且完全退休后的超级年金账户。在CI账户下,会员可以拥有免税收入,可以在任何时间一次性提取1000澳元以上资金,支取额可以提高(支取额没有上限,但是有下限)。

从账户功能来看,这三个账户是为会员的不同生活阶段设计的。在符合领取条件之后,CI和TTR账户把超级年金转换为定期收入,而不必把超级年金账户一次性全额领出,可以继续进行投资,并定期领取现金流。

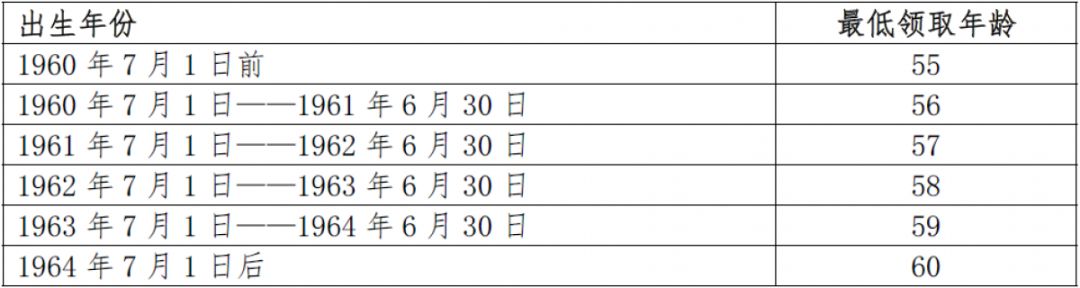

最低领取年龄(Preservation Age)是超级年金账户中非常重要的一个年龄概念,是指在正常情况下可以领取超级年金账户的最低年龄,不同出生年份的人有不同的最低领取年龄(表1)。达到最低领取年龄后,能领取超级年金的情况包括:(1)已经永久退休,(2)虽然仍在工作,但是将超级年金转到TTR账户,(3)在60岁后更换工作,(4)已经65岁(即使继续工作)。未达到最低领取年龄,可以领取超级年金的情况包括:(1)财务困难(financial hardship),(2)基于其它值得同情的理由(on compassionate grounds),(3)离开澳洲超级年金支付体系(departing AustraliaSuperannuation Payment),(4)重症晚期及终身残废(terminal illness or permanent incapacity),(5)离职并且账户金额不足200澳元。

表1 不同出生年份所对应的最低领取年龄(Preservation Age)

资料来源:important Things to Know about TTR Income,Product Disclosure Statement,important Things to Know about Choice Income,Product Disclosure Statement.

从投资选择来看,三者投资选择基本相同。AS设计了四种投资方式(下文会详细分析各种投资方式),一是智能默认(Smart Default),二是预选组合(PreMixed),三是自选组合(DIYMix),四是会员直投(MemberDirect)。super和CI都可以任意选择四种投资模式,TTR除了“会员直投”不能选择外,其他都可以选择。

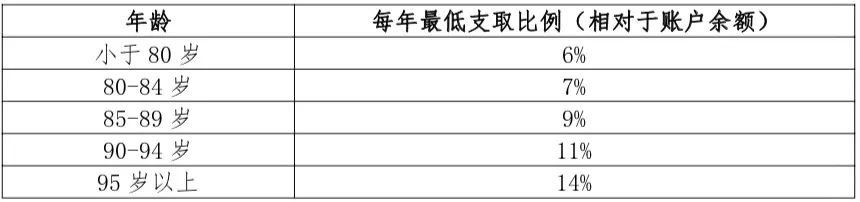

从支取规定来看,super账户不涉及支取;TTR和CI的支取规则基本一致,不同之处在于,TTR有账户余额10%的支取上限,而CI没有。TTR在如下情况可解除支取上限:(1)达到或超过最低领取年龄且永久退休,(2)60岁以后更换工作,(3)年龄达到65岁。

表2 TTR账户的支取限制

资料来源:important Things to Know about TTR Income, Product Disclosure Statement。

TTR账户与CI账户的转换规定:在60岁以后更换工作或退休,需要通知AS将TTR账户更名为CI账户。当达到65岁时,TTR账户将自动更名为CI账户。账户更换并不导致账户收费、支取、投资结构改变。TTR收入账户没有缴费上限,但是当TTR收入账户转换为CI账户后,账户上限(lifetimecap)为160万澳元。

二

投资选择

以下详细介绍AS提供的4种投资方式:

❏智能默认(SD)

这是最容易的投资方式,把投资决策权留给AS,但是任何时候会员都可以转换到其他投资选择。

SD将把超级年金转换成至少可以持续20年的定期收入,成员的支取和投资选择都由模型确定,并且委托给由投资专家组成的团队管理。

选择SD投资方式,意味着支取和投资都是事先确定的,包括以下内容:

(1)投资组合由12%现金和88%的平衡组合(Balanced)构成。

(2)将每两周收到一次支付。

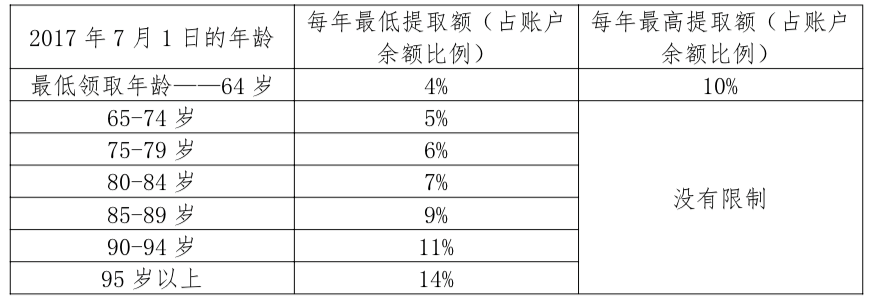

(3)每年收到账户余额的6%,80岁以后支取额度会提高,TTR和CI账户的具体的最低支取比例规定一致(表3)。

表3 每年最低支取比例规定(TTR和CI)

资料来源:important Things to Know about TTR Income, Product Disclosure Statement, important Things to Know about Choice Income,Product Disclosure Statement。

除了智能默认选择(SD)之外,其他投资方式都是自行选择,会员自行决定投资及支取安排。

对会员而言,在做出支取和投资安排前,需要考虑以下因素:

(1)每年需要多少钱;

(2)除了CI账户,是否也有其他资金来源,例如,政府老年退休金(Government Age Pension);

(3)退休收入需要持续多少年。在现有预期寿命和退休年龄下,一般而言,退休收入需要延续20年或以上。

在决定投资方式时,要综合考虑收入需求、投资目标、每种投资选择面临的风险。

在决定支取安排时,包括决定获得支付的频率以及支付的金额。在金额上,可以设定固定金额,也可以设定相对于账户余额的每年最低支取比例。当有额外需求时,可以增加支取金额。支付频率有以下选项:(1)两周一次,(2)一个月一次,(3)三个月一次,(4)一年两次。每年必须至少支取一次,且支取额不得低于账户余额的最低支取比例。AS公布了具体的支取日历(图1)。

图1 2020上半年养老金发放日历

资料来源:Your income payments 2019/2020,AustralianSuper官网。

投资选择的改变。会员可以一天改变一次自己账户的投资选择(除了周末和国家公共假日外),而且不会因此产生额外费用。具体而言,在AEST/AEDT时间工作日下午4点前的申请,将在第二个工作日生效。新的投资选择将在下一个工作日体现在账户中。如果是工作日下午4点以后或周末及公共假日,则生效日期将再增加一个工作日。AS对于支取细节的规定非常细致。

AS提供了3种自行选择的投资安排,根据会员参与程度由低到高依次为:预选组合(PreMixed)、自选组合(DIYMix,以下简称“DIYM”)、会员直投(MemberDirect,以下简称MD)。

❏预选组合(PreMixed)

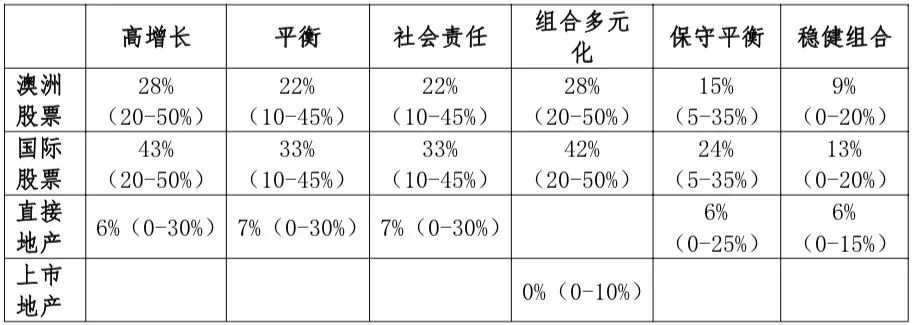

AS提供了6种预先确定的组合可供会员选择。每种组合里包括多个资产类别,各组合拥有不同的风险和预期收入水平及投资期限。

预选组合的可投大类资产分为以下9类:

(1)现金,包括银行票据(bankbills),银行、澳洲政府及一些公司持有的短期债券货币市场证券。

(2)信用(Credit),信用是固定收益资产的一个子集,是独立于主权投资级组合的组合,包括由投资级及高收益级公司、政府代理机构(governmentagency)、特殊目的机构SPV、新兴市场政府发行的证券化债务,租金(leases),受益权(royalties),混合债(hybrids)及贷款。

(3)固定收益(债券),指由政府、私人企业、银行发行的,在一定时期内按期支付利息收入的贷款、债券及证券化债务。

(4)基础设施,澳洲及海外的道路、机场、海港、供电、发电等基础公共设施和公共服务资产。

(5)私募股权,澳洲及海外的多行业、非上市公司股权。

(6)股票,澳洲及海外的公开市场交易的公司证券、股权。

(7)直接地产投资,直接持有居民楼、零售地产、工业地产、商业地产。

(8)上市地产投资,封闭式投资公司持有的、在股票市场上市、像普通股一样交易、与建筑物、土地、地产相关的证券。

(9)其他资产,特别的机会和战略投资,例如对股权、大宗商品、知识产权、租金及其他另类投资工具的战略投资。

6种备选组合如下:

(1)高增长组合(High Growth)。主要投资于澳洲和国际股票;容忍短期波动,旨在获取较高的长期收益。投资目标是在中长期战胜年均CPI+4.5%,在中长期击败增长基金的平均收益。最低投资期限为12年。风险控制在每20年里负收益的年份不多于5年。

(2)平衡组合(Balanced)。该组合是AS的默认投资组合,如果用户加入AS时没有做出投资选择,则自动投向该组合。组合投资于多个资产类别;容忍短期波动,以获取中长期增长。投资目标是在中长期战胜年均CPI+4%,在中长期击败平衡基金的平均收益。最低投资期限为10年。风险控制在每20年里负收益的年份不多于5年。

(3)社会责任组合(Social Aware)。投资于基于严格的ESG标准选择的股票和固定收益,以及其他资产类别;容忍短期波动,获取中长期收益。投资目标是在中长期战胜年均CPI+4%,在中长期击败平衡基金的平均收益。最低投资期限为10年。风险控制在每20年里负收益的年份不多于5年。

社会责任组合的实际配置和目标配置区间与平衡组合完全一样。随着ESG的兴起,机构投资者越来越重视根据ESG标准来进行投资选择,这一趋势值得注意。我国的社会责任基金也已初步发展起来。

(4)指数多元化(Indexed Diversified)。使用指数策略,投资于多种资产;容忍短期波动,获取中长期收益。投资目标是中长期实现年均CPI+3%。最低投资期限为10年。风险控制在每20年里负收益的年份不多于5年。

(5)保守平衡(Conservative Balanced)。与平衡组合相比,更高比例配置在固定收益和现金;容忍一定程度的短期波动,获取中长期收益,在组合稳定和增长之间进行平衡。投资目标是中长期实现年均CPI+2.5%。最低投资期限为5年。风险控制在每20年里负收益的年份不多于4年。

(6)稳健组合(Stable)。对该组合而言,稳定比增长更为重要,集中投资于固定收益和现金;投资目标是中长期实现年均CPI+1.5%。最低投资期限为3年。风险控制在每20年里负收益的年份不多于3年。

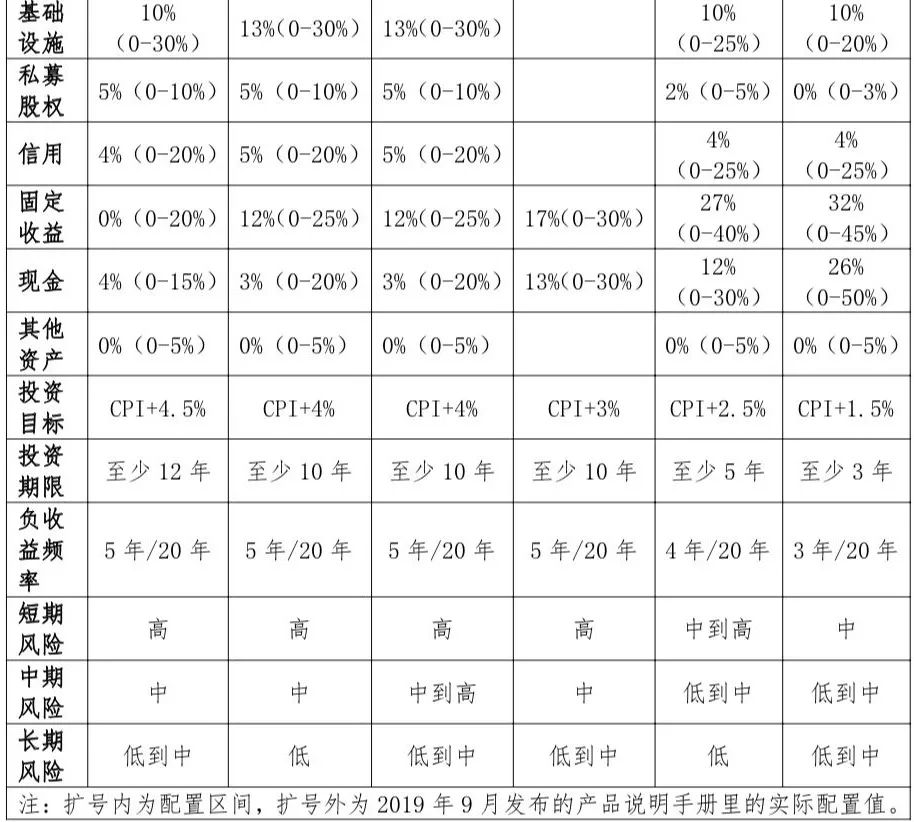

概括来看,备选组合的投资目标及投资风险特征如下:(1)投资目标以CPI+来定义,上述组合的投资目标在年均CPI+4.5%到CPI+1.5%之间,默认投资组合即平衡组合的投资目标为CPI+4%。(2)投资目标越高的组合,投资锁定期越长,同时,风险容忍度越高。(3)风险以20年出现负收益的年份来定义,除保守平衡和稳健组合分别为4年和3年之外,其他组合均为5年。每种组合的资产配置和短中长期风险性质不同,6种组合的目标资产配置区间及2019年9月公布的实际配置值等特征归纳于表4。

AS的预选组合的配置有如下特点:(1)目标配置区间非常宽泛,有些资产的配置在总组合中占比的区间为从完全为零到占总组合一半的比例,因此,投资其实有比较大的灵活性。例如,稳健组合中现金的目标配置区间为0-50%。(2)多元化指数投资的配置比较特别,因为以指数类产品为主,目标配置仅包括5大类资产,其中的上市地产投资类别在其他组合中都没有。(3)在实际组合配置中,有些资产的实际配置为零,例如,高增长组合中固定收益的实际配置为零(目标区间在为0-20%),稳健组合中私募股权的实际配置为零(目标区间为0-3%)。

表4 AS备选组合的资产配置、投资期限及风险特征

资料来源:important Things to Know about TTR Income, Product Disclosure Statement, important Things to Know about Choice Income,ProductDisclosure Statement。

❏自选组合(DIYMix)

会员在AS的可投大类资产之间进行选择,配置成组合,由AS对组合进行管理。

这一安排下可以选择的资产类别包括:

(1)澳洲股票。投资于澳洲的上市和非上市股权,也将一小部分份额投向新西兰公司。容忍短期波动,获取强劲的长期收益。投资目标是在中长期战胜S&P/ASX300 Accumulation Index。最低投资期限12年。

(2)国际股票。投资于全球股票交易所上市的股票,容忍短期波动,获取长期强劲回报。投资目标是在中长期战胜MSCI World All Countries (ex Australia) UnhedgedIndex。最低投资期限12年。

(3)房地产。投资于澳洲及海外地产,包括购物中心和商业写字楼。旨在以低于股票的波动性,在中长期获取强劲回报。投资目标是战胜年均CPI+3%,在中长期战胜澳大利亚和国际地产指数(Australian and International Property Indices)费前收益。最低投资期限5年。

(4)多元化固定利率。投资范围是澳洲和国际债券和贷款,对固定利率和信用类资产进行主动投资,目标是本金安全并且在中短期获取高于现金的收益。投资目标是在中短期战胜年均CPI+0.5%。最低投资期限3年。

(5)现金。投资于短期货币市场证券和短期债券,获取高于官方现金利率的稳定收益。投资目标是每年战胜Bloomberg Ausbond Bank Bill Index,战胜以CPI衡量的年度通胀率。最低投资期限1年。

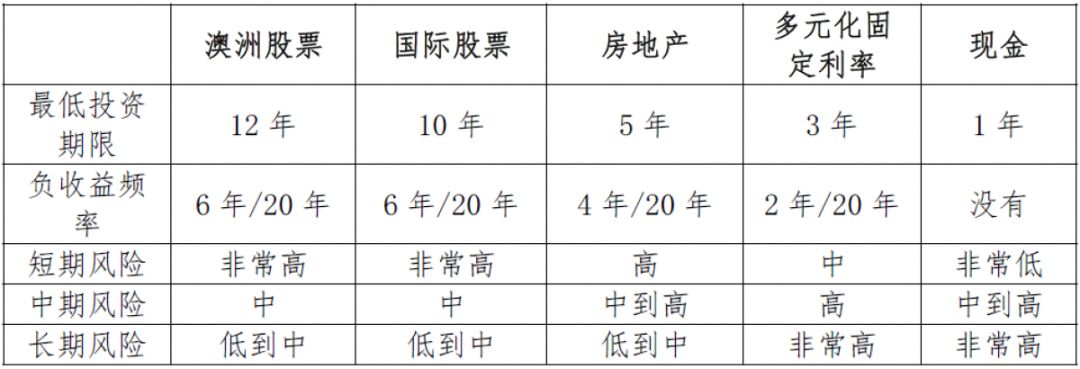

上述可投资的“单类资产”,都留有0-10%的现金配置。这几类资产的投资目标、期限、风险特征具体如表5。

表5 自选组合投资安排下的可投资产类别构成、投资期限及风险特征

资料来源:important Things to Know about Choice Income,Product Disclosure Statement。

❏会员直投(Member Direct)

在会员直投选项下,会员可以直接投资以下类别资产:

(1)S&P/ASX 300指数的成分股。

(2)可选的ETF。获取以特定指数为代表的市场收益。

(3)可选的上市投资公司(LICs)。投向上市交易的、有主动管理策略的基金,获取完全免税股息(fully franked dividends)以及中长期本金增长。

(4)定期存单(termdeposit)。投向不同发行人发行的、不同利率和期限的定期存单。在一定期间获取固定利率回报。

(5)现金。获取由现金工具提供的有竞争力的利率。

对于ETF、LICs、定期存单,AS都有一个可选清单。这意味着不是所有的ETF、LICs、定期存单都在会员可投范围内。AS通过限制投资范围,一定程度上提前限制了风险。

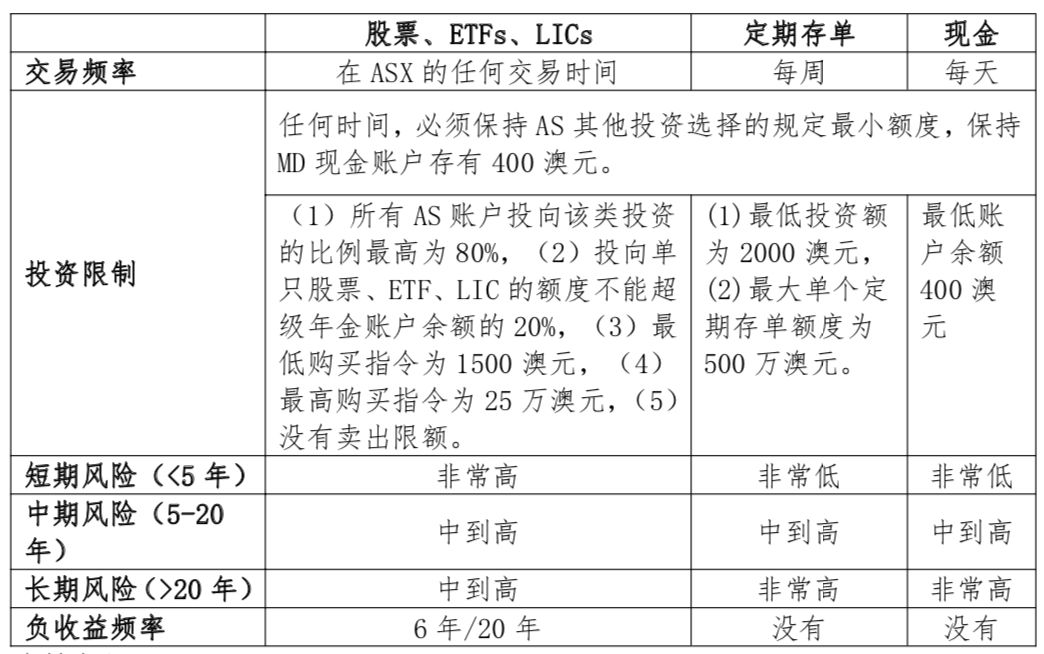

该项投资安排的特点是:(1)可以进行实时交易,提供大量市场信息、独立研究和投资工具,帮助会员做出投资决策和管理账户。(2)可以在在线平台实时、在线管理投资。(3)任何时间通过登录MD在线平台查看收入支付储备(incomepayment reserve),如果账户余额低于收入支付储备,则会员不能再向MD账户转入资金或是投资到定期存单TD。MD交易频率、投资限制及风险特征归纳为表6。

自己操盘并不适合每个人,而且风险很高。该项安排需要会员深谙投资和市场,可以管理自己的投资。TTR账户下,未纳入会员直投这一投资选择。AS对于会员直投提出了较高的申请门槛。具体申请条件包括:(1)CI会员账户必须有至少5万澳元。(2)超级年金账户必须有至少1万澳元。(3)如果会员既有超级年金账户,又有CI账户,则只能有其中之一可以选择MD投资安排。(4)当从MD账户转到CI账户,且申请了无缝对接ST,则MD的资产可以转移到CI。(5)任何时间至少在现金账户有400澳元。(6)会员必须至少有1万澳元或是收入支付储备(以更高的一个为准)投资到PreMixed或DIY中的至少一个。收入支付将从MD账户之外的其他账户进行扣减。(7)对于股票、ETFs、LICs及定期存单的投资有限制。(8)当开始MD投资后,会员的CI账户必须有至少3万澳元;当总账户余额低于3万澳元时,会员将不得不退出MD投资安排。

随着时间,会员将不得不将MD现金账户的资金转向其他投资,以资助将来的收入支付。这意味着会员可能不得不卖掉MD账户的资产。

MD投资的缴款先进入现金账户,类似于一个在线银行账户,获取有竞争力的利率。可从AS的其他账户向MD账户转入资金进行投资。也可以从MD的现金账户转回到其他AS投资选择。

表6 会员直投(MD)交易频率、投资限制及风险特征

资料来源:Product Disclosure Statement, important Things to Know about Choice Income,Product Disclosure Statement。

三

费用收取

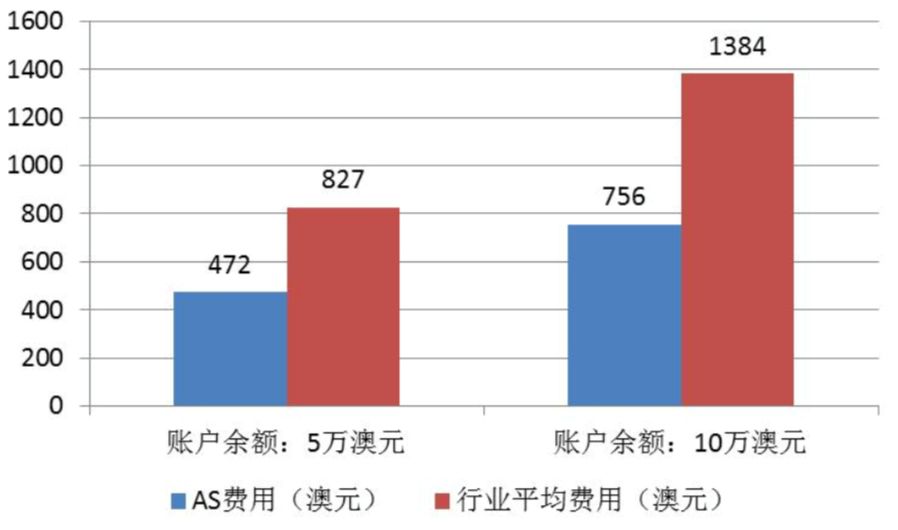

投资业绩及费用和成本的微小差别会在长期导致收益的显著差别。例如,如果年度总费用和成本占账户余额的2%而不是1%,将导致30年投资收益相差20%以上。AS的宣传重点之一是其低成本。AS的收费低于年金账户的平均收费水平。

图2 AS的投资和行政收费大幅低于行业平均水平

资料来源:AS官网

下面详述收费构成及收费方式。

(1)投资费用。投资费用由三部分构成,分别是投资管理费、投资表现费、交易及运作费(每种组合和产品的投资费用不同,TTR各组合及产品的投资费用详见表7,CI账户的收费基本与TTR账户一样,不同仅在于高增长组合中的投资表现费率为0.10%,低于TTR账户的0.11%。)。以平衡组合为例,投资费用为账户金额的0.6%,假设投资到平衡组合中5万澳元,此项费用将为300澳元。每年6月30日,在投资收益划拨给会员账户之前,从税前投资收益中扣减(如果关闭账户则扣减时间会早些)。

(2)行政费用。包括两部分:一是账户保管费(account-keepingfee),每周2.25澳元。每周计算一次,每月从账户中扣除,不论账户金额多少,该项费用每年将为117澳元。二是基于资产规模的行政费(asset-basedfee),收取账户余额的0.11% ,例如,5万澳元的投资额,该项费用为55澳元。基于资产规模的行政费每月基于账户余额计算和扣费;该项费用年度上限为750澳元,一旦账户扣除的该项费用达到上限,则财政年度余下时间该项费用为0。对于大额账户,按照最高限额750澳元在财政年度末扣减。对于5万澳元的投资额,每年将被扣减的投资费用和行政费用总计为472澳元(以平衡组合为基础计算)。所有行政费用将进入到AS基金的行政储备(administrationreserve),基金从该储备中支出行政成本。

(3)咨询费。通过电话进行的咨询收费在0-295澳元。面对面咨询的费用更高,会从会员账户中扣除。

(4)不收取买卖差价(buy-sellspread)、账户转换费(switchingfee)、其他费用和成本、以及非直接成本。

表7 TTR账户预选组合和自选组合两种投资选择下的投资费用

资料来源:important Things to Know about TTR Income, Product Disclosure Statement。

会员直投(MD)安排下的收费与其他安排不同,体现在:(1)MD现金账户费用相当于现金账户余额的0.12%。(2)组合管理费为固定金额费用,对于现金账户而言为0,对于定期存单为每年150澳元,对于股票、ETF、LIC的收费为每年395澳元。

在任何费用提高时,AS将会至少提前30天通知会员。

四

税收安排

❏在缴纳环节的征税

政府规定了超级年金账户的缴费上限,超过上限,需要额外缴税。根据不同缴纳类型,缴纳上限和税率不同,具体如下:

(1)税前缴纳(又称“可减让缴纳”,concessional contribution),包括雇主缴纳(超级年金保障Superannuation Guarantee, SG),澳洲政府正逐渐提高SG缴费率,详见附录一)、雇员工资缴纳(salary sacrifice contribution,详见附录二)、雇员额外的可税收抵减的缴纳。税前缴纳不能超过2.5万澳元。如果每年收入低于25万澳元,税率为15%。如果调整后的应税收入(包括税前缴纳)超过每年25万澳元,税前缴费将征税30%。如果收入低于每年25万澳元,但是加入税前缴纳的金额超过25万澳元,则税前缴纳中高于25万澳元的部分将适用30%的税率。例如,如果收入是23万澳元,税前缴纳是2.5万澳元,则对5000澳元征收30%的税收。任何超过2.5万澳元的缴纳将按会员的边际税率纳税,减去15%税收抵消(tax offset)(因为这部分已经纳税),再加上利率费用(plus interest charge)。会员可以选择取出最高85%的额外缴纳,这不会计入税后缴纳上限中。任何没有提取的(notreleased)超额税前缴纳将计入税后缴纳上限中。

(2)税后缴纳(又称“不可减让缴纳”,non-concessional contribution),主要包括配偶缴纳、雇员税后不可抵减的个人缴纳。会员必须提交税号(tax file number),AS才能接受税后缴纳。如果会员在超级年金账户中的余额不超过160万澳元,则可以进行税后缴纳。税后缴纳上限为每年10万澳元(或者符合一定条件的情况下,3年缴纳上限为30万澳元。3年时间从第1次税后缴纳超过10万澳元的那年开始)。在此上限之前,免税。超过此上限,税率将达到47%,除非会员要求取出缴纳到上限之下。相关的投资收益的提取按照会员边际税率征税,会员也将享有相关收益15%不可返还(nonrefundable)的税收抵消。如果会员不提取额外的税后缴纳,则这些金额将保留在账户,并被征税47%。

(3)政府共同缴纳(government co-contribution),免税。会员收入需要低于每年53,564澳元,政府共同缴纳将进入会员的税后缴纳中。政府共同缴纳部分在进入超级年金账户或是从超级年金账户提取时都不纳税。

(4)低收入超级年金税收抵消。如果会员收入低于每年3.7万澳元,政府将返还会员自己和雇主税前总缴纳的15%,返还上限为每年500澳元。返还金额将由澳洲税务局(ATO)自动计算,并且在会员递交报税表后,存入会员超级年金账户。

从2019年7月1日起,会员可以将最近5个财年的可减让缴纳上限的未使用部分携带到未来年份。如果在上一财年6月30日时,超级年金账户总余额低于50万澳元(包括在AS的账户以及其他在会员名下的超级年金账户),从2018/2019财年开始,未使用的可减让额度可以带至未来年度。例如,如果会员2018/2019财年的可减让缴纳总额为1.5万澳元,则可以将余下的1万澳元额度携带至2019/2020财年,这意味着2019/2020财年可以缴纳的上限为3.5万澳元。

非减让缴纳携带规定如下:

(1)2019年6月30日前超级年金总额低于140万澳元,第一年非减让的缴纳上限为30万澳元,可以携带3年。

(2)总额在140万澳元到150万澳元,第一年非减让的缴纳上限为20万澳元,可以携带2年。

(3)总额在150万澳元到160万澳元,第一年非减让的缴纳上限为10万澳元,不可携带,适用非减让缴纳上限。

(4)总额高于160万澳元,没有非减让缴纳,且没有可携带期。

❏对投资收益和提取的征税

超级年金账户中的投资收益需要纳税。最高税率为15%。在确定最终投资收益之前,从投资收益中扣减税收。对于CI账户的收益不扣税(no tax is deducted from the crediting rates of Choice Income members),在会员使用TTR策略的情况下征收最高15%的税收。

收入提取征税情况根据年龄而不同。(1)如果年龄超过60岁,退休收入(包括任何一次性支取)一般而言是免税的,当递交报税表时,不必作为应税收入(assessableincome)来申报。(2)如果年龄不到60岁,收入支付和一次性支取都可能需要纳税,当递交报税表时,需要申报为应税收入。所有超级年金余额可以分为两部分:纳税和免税。在超级年金账户中的任何免税部分也将在CI账户中继续免税,AS将每年计算中每一笔支付中的免税部分。

免税部分包括:税后缴纳的部分、政府缴纳的部分。纳税包括:税前缴纳的部分,包括雇主超级年金保障(Superannuation Guarantee, SG)的支付和工资额外缴纳部分(salary sacrifice amounts);任何已经申报税收抵减的个人缴费;投资收益。

养老金支付将按照边际收入税率征税,再加上医保缴费(Medicarelevy),减去15%的税收抵消。如果满足以下条件,任何应税退休收入都可以获得15%的税收抵消,一是年龄在最小领取年龄到59岁之间,二是提交了税号(taxfile number)。

关于一次性提取,如果符合一次性提取的要求,最初的21万澳元免税,余额将按照15%的税率再加上医保缴费征收。如果年龄小于最低领取年龄,则可能需要增加缴税。对TTR账户而言,除用于规定的特定用途外,一般情况不允许一次性提取。

五

投资业绩

从2019财报来看,组合收益中,年度收益最高的组合为指数多元化组合,年度收益率为9.75%;其次为高增长组合,年度收益率为9.62%;平衡组合为AS中规模最大的组合,其2019财年年度收益率为9.47%;保守平衡、社会责任组合次之,稳健组合收益率最低,为7.63%;10年收益最高的组合为高增长组合,年均收益率为11.58%;社会责任组合次之,10年年均收益率为10.96%;平衡组合10年年均收益率为10.90%;保守平衡与稳健组合年均收益依次为9.66%和8.18%。组合间的短期收益差异主要来自于市场波动;长期收益差异主要来自于资产配置不同,从投资业绩来看,容忍更高风险的组合往往获取更高收益。

从可投资产来看,年度收益最高的是澳洲股票,年度收益率为12.18%;其次为国际股票,年度收益率为11.80%;多元化固定利率、房地产次之;现金收益最低,年度收益率为2.38%。从10年期来看,国际股票收益最高,年均收益率为12.50%;其次为澳洲股票,年均收益率为11.83%;房地产、多元化固定利率次之;现金年均收益最低,为3.37%。

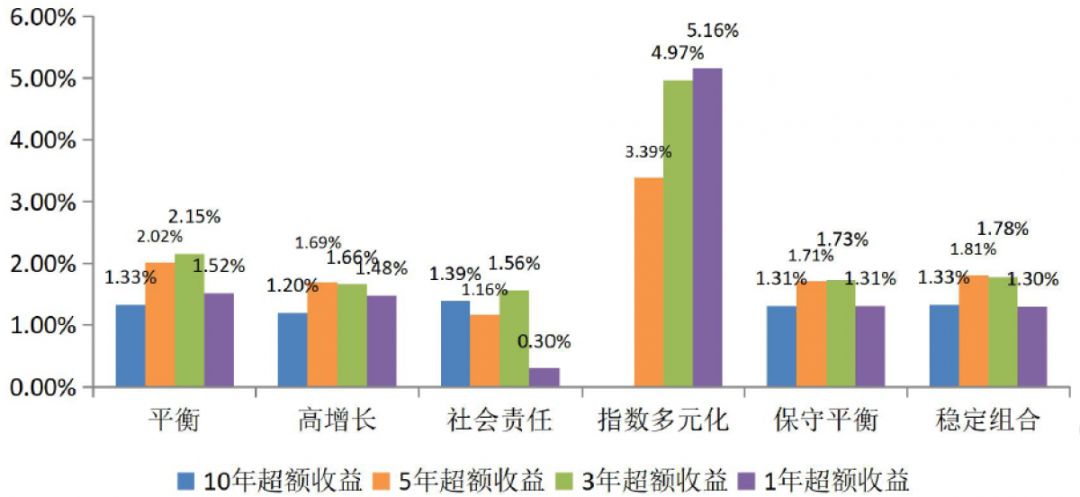

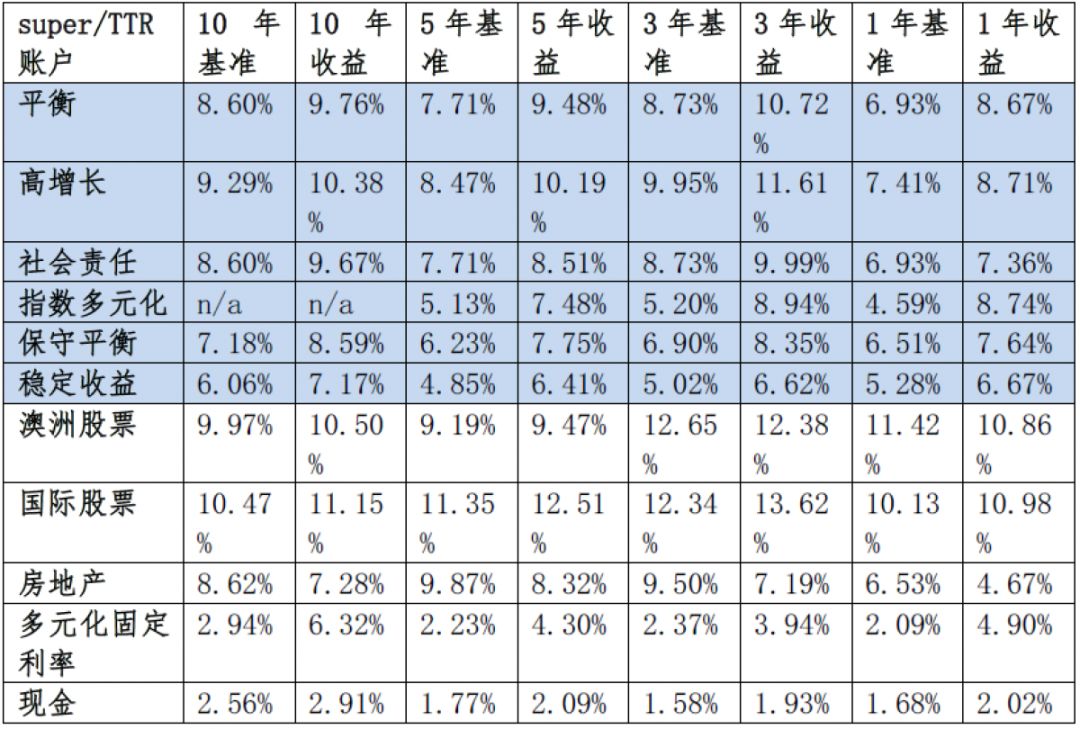

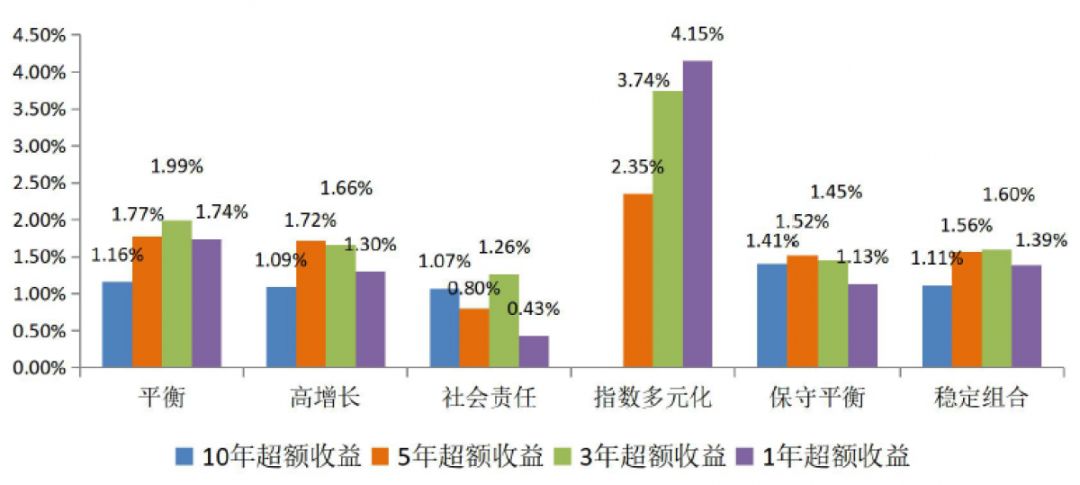

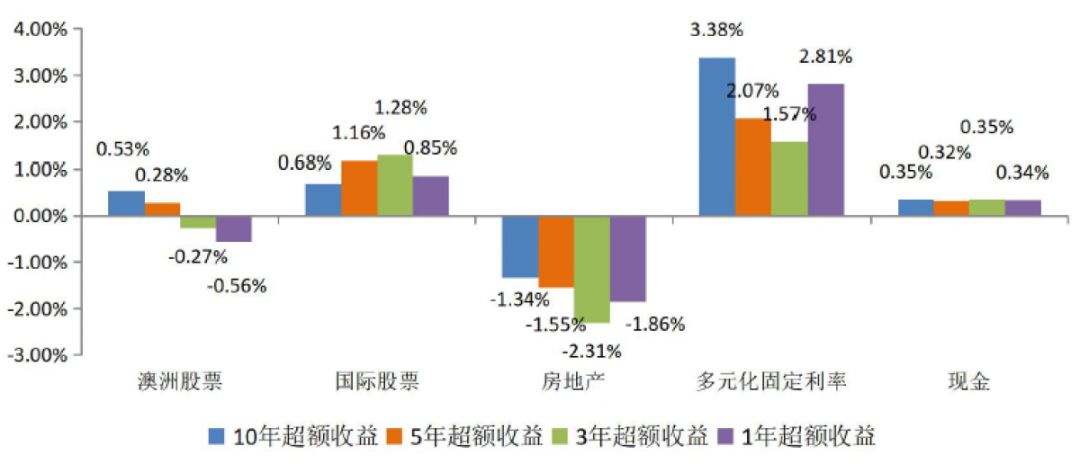

从超额收益来看,与投资基准相比(具体投资基准见附录三),CI和super/TTR的各个组合的投资收益均超越基准,1年、3年、5年、10年的实际投资业绩都高于投资基准,其中指数多元化超额收益最高。CI和super/TTR的各类可投资产的超额收益中,多元固定利率在1年、3年、5年、10年都最高且为正,国际股票超过基准,澳洲股票在1年和3年不及基准,5年和10年超过基准,房地产则是各年都不及基准。

从AS的不同账户来看,CI和super/TTR的“同名”组合收益也存在差异,CI比super/TTR的收益普遍要高。投资收益都是扣除投资费用和税收以后得出。投资收益的差别主要在于税收和费用的差异。(1)对于CI账户的收益不扣税(no tax is deducted from the crediting rates of Choice Income members),而对于TTR和超级年金账户super的投资收益最高纳税15%。(2)对于高增长组合,收益的差别也来自于费用,TTR账户的高增长组合的投资表现费率为0.11%,而CI账户的相应费用为0.10%。

表8 CI账户的投资收益和基准

资料来源:AS官网。

图3 CI账户各组合超额收益

资料来源:AS官网。

图4 CI账户各资产超额收益

资料来源:AS官网。

表9 super/TTR账户的投资收益和投资基准

资料来源:AS官网。

图5 super/TTR账户各组合超额收益

图6 super/TTR账户各组合超额收益

六

启示与借鉴

AS产品设计的特点及启示:

其一,AS为单个投资者设定组合产品,并根据不同年龄段会员的诉求开设不同账户,包括super、TTR、CI账户。而且会员在账户之间转换便利,三个账户之间转换是没有费用的。

其二,AS的投资范围是全谱系的,从大类来看,既包括公开市场股、债,也包括另类投资。从投资区域来看,澳洲和国际都有,从股票的配置来看,所有组合的国际股票配置比例都高于澳洲国内股票配置比例。

其三,从投资组合来看,AS给会员选择权利。会员可以根据自己投资能力,决定对自己账户投资的参与程度。比如,AS提供了四种投资安排,“智能默认”全部交给AS来决定投资和支取安排,“预选组合”在预定的投资组合之间进行选择,“自选组合”在AS提供的大类商品之间自行构建组合,以及对会员投资能力要求比较高的“会员直投”。根据会员画像,帮助会员认购合适的配置和支取模式的组合。

其四,从配置来看,高增长、平衡组合、社会责任组合中,配在债和现金上的比例在10-20%之间,高比例配在股和另类资产上。保守平衡、稳定收益配在债和现金上的比例在40-60%之间。满足不同会员的不同风险容忍度。

其五,AS的费用在同业中具有优势。AS收取的行政费用仅相当于同业费用的50-54%,对其管理的养老基金的长期收益有积极贡献。在不同账户之间的收费略有差别,对完全退休后的CI账户的投资表现费率就低于对TTR的收费。

此外,非常重要的是澳洲养老金制度健全,税收、缴纳规定很细致,鼓励养老缴纳合理积累、养老金支取节奏合理。