转自:前瞻产业研究院

行业主要上市公司:、、、、、、荷普医疗、爱康医疗、微创医疗、、(京航生物)等。

本文核心数据:营业收入;研发支出

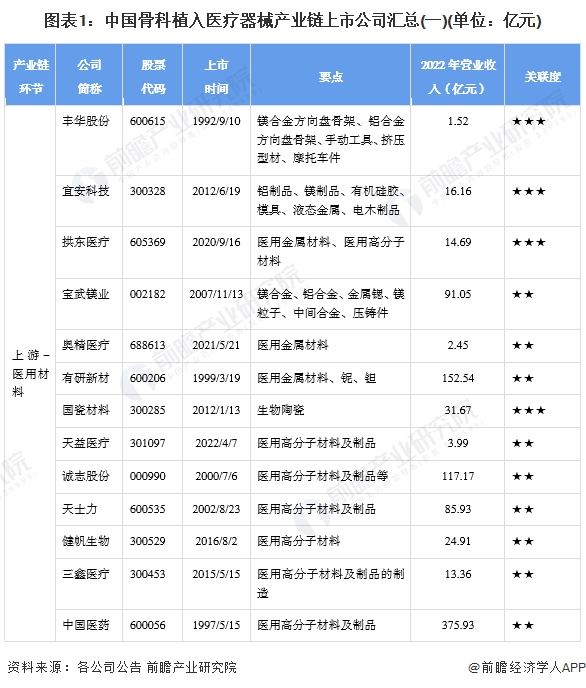

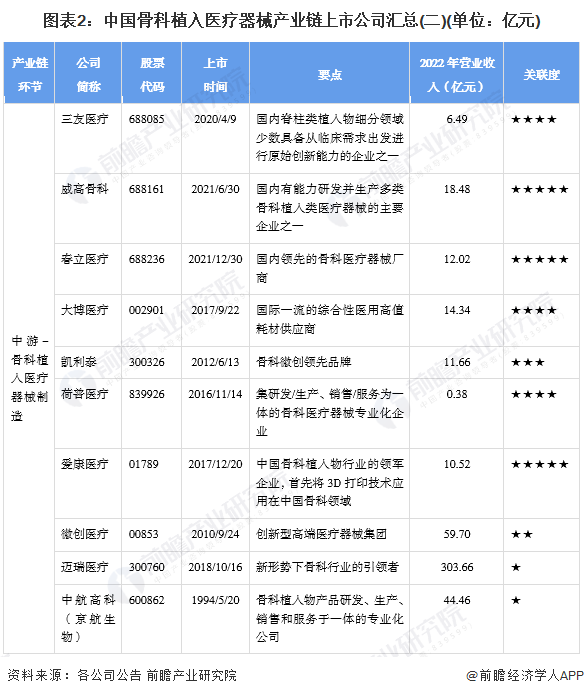

1、骨科植入医疗器械产业上市公司汇总

目前,我国骨科植入医疗器械产业链上游环节上市公司数量较多,主要包括、、、、奥精医疗等;中下游环节上市企业数量相对较少,骨科植入医疗器械上市企业主要包括三友医疗、威高骨科、春立医疗、大博医疗、凯利泰、荷普医疗、爱康医疗、微创医疗、迈瑞医疗、中航高科(京航生物)等。

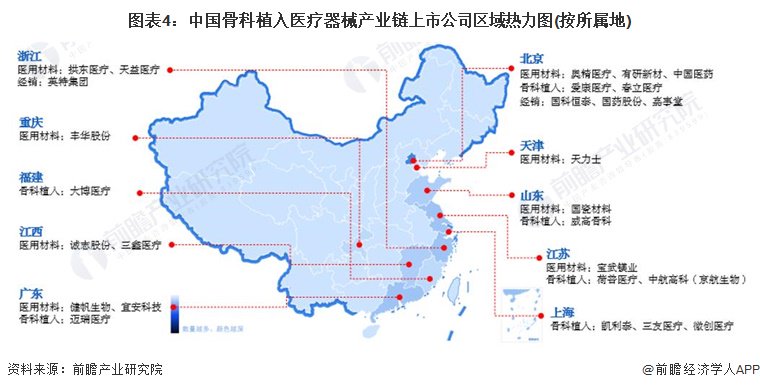

从区域分布来看,骨科植入医疗器械产业链上市公司主要分布于东部沿海地区,其中,北京市产业链上市企业数量较多,主要包括奥精医疗、、、爱康医疗、春立医疗、、、等。

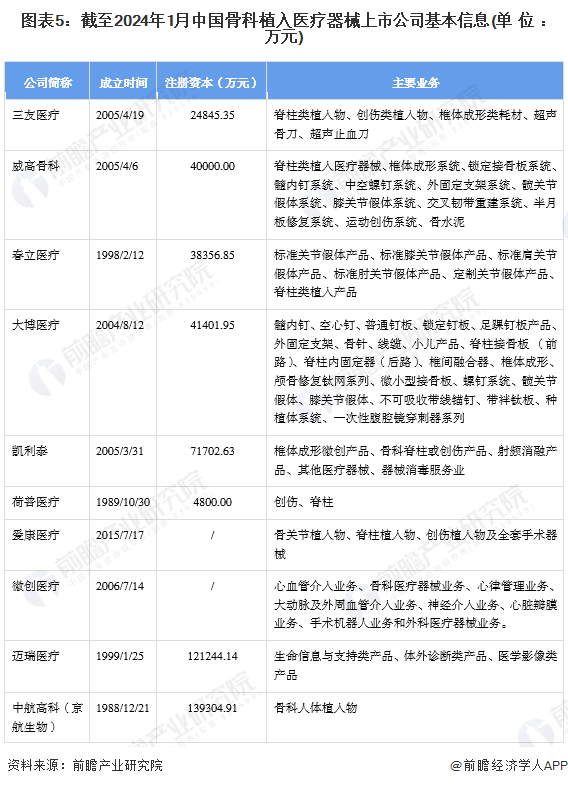

2、骨科植入医疗器械行业上市公司基本信息对比

从骨科植入医疗器械产业的公开信息分析,企业成立时间普遍较早,除爱康医疗外,其余上市企业均在2010年之前成立;注册资本较高的是迈瑞医疗与中航高科(京航生物),但是两家企业业务关联度相对较低,在业务关联度较高的企业中,凯利泰注册资本较高,达71702.63万元。

3、骨科植入医疗器械行业上市公司业务业绩对比

骨科植入医疗器械行业上市公司业务布局主要涵盖关节类、脊柱类、创伤类、运动医学类等四类产品,其中,威高骨科业务布局最为完善;春立医疗、大博医疗、凯利泰、微创医疗、迈瑞医疗次之;爱康医疗主要专注于关节类骨科植入器械。

从骨科植入医疗器械行业上市公司业务关联度来看,迈瑞医疗、中航高科(京航生物)业务关联度较低,骨科植入医疗器械业务营收占比不及1%,春立医疗、爱康医疗、威高骨科业务关联度较高,骨科植入医疗器械业务营收占比在90%以上;

从业务营收来看,威高骨科、微创医疗、春立医疗、大博医疗、爱康医疗2022年骨科植入医疗器械业务营收均在10亿元以上,其中,威高骨科骨科植入医疗器械业务营收超17亿元,高于其它上市企业;

从毛利率水平看,主要上市企业骨科植入医疗器械业务毛利率均达55%以上,处在较高水平,其中三友医疗骨科植入医疗器械毛利率水平达90%以上;

从产销情况来看,大多数上市企业并未公布骨科植入医疗器械产销情况,在已公布的企业中,威高骨科产销量较高,分别达845.52万件、652.95万件。

4、骨科植入医疗器械行业上市公司业务布局对比

从我国骨科植入医疗器械行业上市企业的业务布局情况来看,我国骨科植入医疗器械上市企业业务主要聚焦于国内市场,微创医疗、迈瑞医疗积极拓展海外市场,海外业务营收占比均达30%以上;爱康医疗、凯利泰、荷普医疗次之,海外业务营收占比达10%以上。

5、骨科植入医疗器械行业上市公司研发投入对比

从骨科植入医疗器械产业的公开信息分析,从研发支出来看,迈瑞医疗、微创医疗研发支出较高,达30亿元左右;微创医疗研发支出占比较高,接近50%。从研发人员来看,迈瑞医疗研发人员数量众多,达3927人;春立医疗研发人员占比较高,占比超30%。

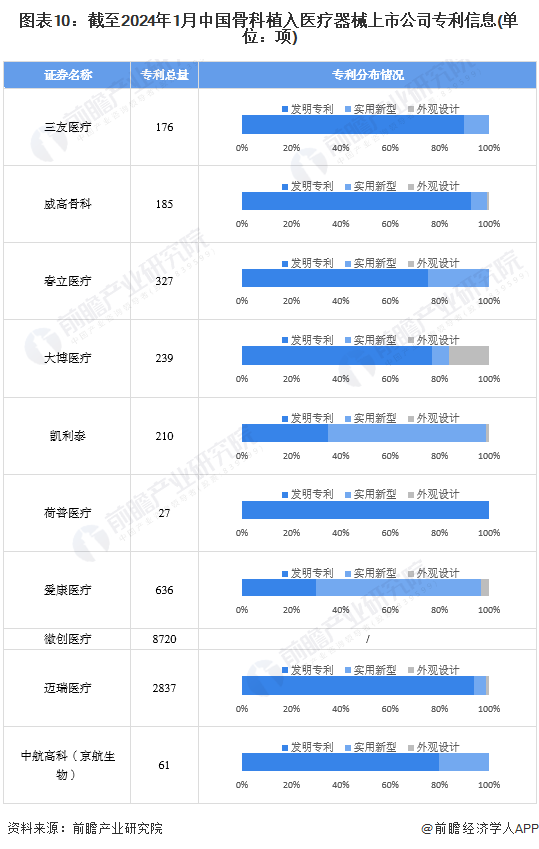

从专利信息来看,骨科植入医疗器械上市公司专利以发明专利为主。其中,微创医疗专利信息较多,达8720项;迈瑞医疗次之。

6、骨科植入医疗器械行业上市公司业务规划对比

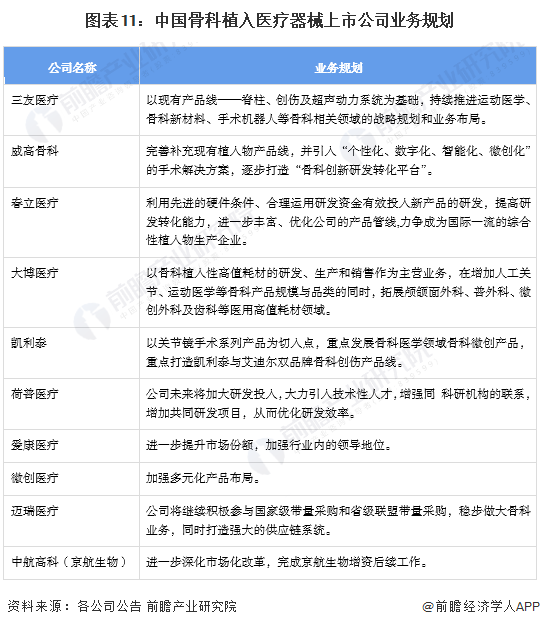

从我国骨科植入医疗器械行业上市企业的业务规划看,未来,企业将围绕市场扩张、加强研发、多元化等维度加强骨科植入医疗器械业务布局。

更多本行业研究分析详见前瞻产业研究院《中国骨科植入医疗器械行业发展前景预测与投资战略规划分析报告》。

同时前瞻产业研究院还提供产业大数据、产业研究报告、产业规划、园区规划、产业招商、产业图谱、智慧招商系统、行业地位证明、IPO咨询/募投可研、IPO工作底稿咨询等解决方案。在招股说明书、公司年度报告等任何公开信息披露中引用本篇文章内容,需要获取前瞻产业研究院的正规授权。