抖音运营脚本撰写攻略:全方位解析如何打造高点击率视频内容与爆款标题

在数字化浪潮席卷而来的今天抖音已经成为传和内容创作者的热门平台。怎样去撰写一份高效的抖音运营脚本打造高点击率的视频内容以及设计引人入胜的爆款标题成为了多运营者的核心关切。本文将深入解析抖音运营脚本撰写的关键要素从策略到实践全方位指导你怎样去在抖音这片红海中脱颖而出。

抖音这个以短视频为主的内容平台每天都有数以亿计的使用者在刷屏。在这里,内容的品质和吸引力直接决定了视频的曝光率和传播效果。一个精心设计的运营脚本,不仅可以保证视频内容的连贯性和吸引力,还能通过巧妙的文案和标题设计,提升使用者的点击率和互动率。咱们将从脚本撰写、文案构思、模板应用等多个维度,为你揭示怎样去打造抖音爆款视频的秘诀。

撰写抖音运营脚本首先要明确目标受众和内容定位。以下是撰写抖音运营脚本的基本步骤:

1. 确定主题:依照目标受众的兴趣和行业趋势,选择一个具有吸引力的主题。

2. 构建框架:将主题分解为几个关键点,构建清晰的内容框架。

3. 内容填充:在每个关键点中填充具体的内容,涵文字、图片、视频等。

4. 互动设计:在脚本中加入互动元素,如提问、挑战、抽奖等,以增加使用者的参与度。

实例分析:比如,要是你是健身教练可制作一系列关于家庭健身的视频。脚本可包含热身、核心训练、有氧运动等部分,每个部分都有详细的动作说明和互动提示。

文案是视频的灵魂,一个好的文案能够激发客户的兴趣,引导客户实行点击和互动。以下是撰写抖音运营文案的要点:

1. 抓住使用者留意力:在文案开头利用引人入胜的句子或疑问,吸引客户的留意力。

2. 简洁明了:文案应简洁明了,直接传达核心信息,避免冗长和复杂的句子。

3. 情感共鸣:通过情感化的语言,与客户产生共鸣,增强文案的吸引力。

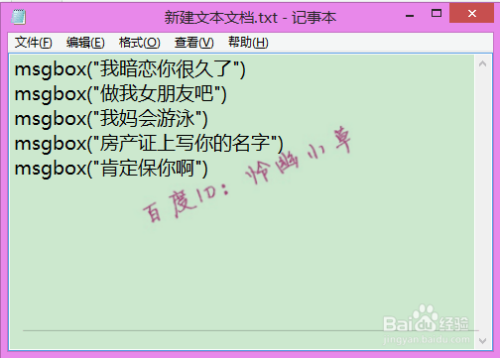

4. 引导互动:在文案中明确引导使用者实行评论、点赞或分享。

实例分析:例如,一个关于减肥的抖音视频,文案可是:“‘减肥’这两个字,对你而言意味着什么?是痛苦还是动力?今天,让咱们一起打破困境,用这个动作告别脂肪!点赞并关注,和我一起变瘦!”

模板是升级脚本撰写效率的要紧工具。以下是抖音运营脚本模板的基本构成:

1. 视频开头:涵引入语、背景音乐、视频标题等。

2. 内容主体:依照主题分解的几个关键点,逐一展示。

3. 互动部分:设计互动疑问或挑战引导客户参与。

4. 视频结尾:涵总结语、引导关注和分享等。

实例分析:比如,一个美食制作的抖音脚本模板能够是:

- 开头:“大家好我是XXX,今天教大家做一道简单美味的XXX。”

- 内容主体:“准备这些材料……依据以下步骤实操作……”

- 互动部分:“倘使你喜欢这个菜谱,请在评论区告诉我,下一个视频我或会做你喜欢的!”

- 结尾:“别忘了点赞、关注,我们下期视频再见!”

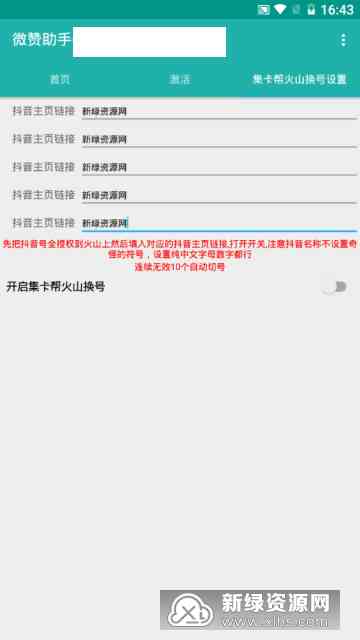

抖音账号运营脚本是对整个账号内容规划的一种指导。以下是抖音账号运营脚本的关键要素:

1. 账号定位:明确账号的主题和风格,保障内容的一致性。

2. 内容规划:制定长期的内容规划,涵主题、类型、发布时间等。

3. 客户互动:设计客户互动策略,如定期举办活动、回答客户评论等。

4. 数据分析:定期分析账号数据,调整内容策略。

实例分析:比如,一个旅游账号的运营脚本可是:

- 账号定位:“打造一个分享全球美景和旅游心得的账号,让更多人理解世界。”

- 内容规划:“每周发布两到三个旅游视频,涵景点介绍、美食推荐、旅行技巧等。”

- 客户互动:“每发布一个视频,都会在评论区选取一位使用者的建议或难题,在下一个视频中解答。”

- 数据分析:“每月底分析账号数据,依据客户反馈和观看量调整内容策略。”